確定申告の時期がやってきましたね。サラリーマンであれば、ほとんど関係のないイベントですが、20万円以上の副収入がある方や、1年間の給与が2000万円を超えているなんていううらやましい方などは、確定申告が必要ですね。

まぁ、みはら(@masashi_385)の場合は、20万円以上副収入があるわけでもなく、1年間の給与が2000万円を超えるわけでもないので、確定申告の必要はありません。しかし、妻が確定申告が必要なんです。

去年の確定申告は、夫婦ともに初めてのことで、本当に右も左もわからないまま確定申告をし、今年度の税金はとても厳しい額になってしまいました。

今回は、確定申告で経費として計上できる事業用自動車についてちょっとだけくわしく紹介します。

減価償却費と耐用年数

減価償却とは?

普段の生活では、減価償却なんていう言葉は使わないですし、耳にすることもほとんどないと思います。ですので、まずは、減価償却って何なんだっていうところから説明します。

減価償却は耳にしなくとも、「経費で落とせば税金が安くなる」みたいなことは耳にしたことがあると思います。例えば、利益が500万円くらいになりそうだから、500万円の車を買おう!なんてことは認められません。青色・白色によっても金額が変わりますが、ある金額を超えると、一括で経費として計上することができず、複数年にわたって経費として計上することになります。

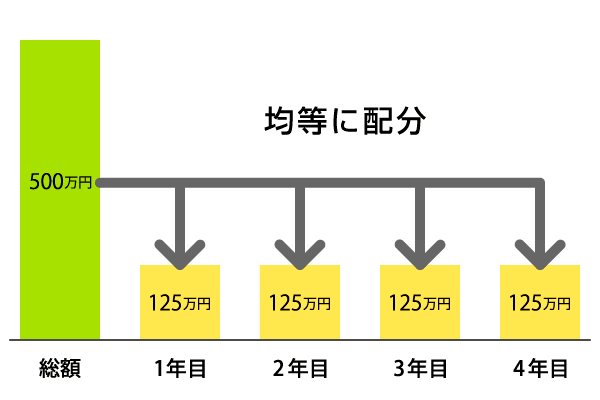

例えば、さっきの話のような500万円の自動車を購入した場合の減価償却のイメージはこんな感じです。

これは、定額法と呼ばれるものですが、ほかには定率法という計算方法もあります。が、定率法は事前に税務署への届出が必要など手間が増えることもあり、今回は割愛します。

なぜ、こんな面倒な計算をするかというと、車だったり、建物だったりというのは複数年にわたって使用しますよね?ということで、複数年にわたって利益を生むために貢献したということで、複数年にわたって計上します。

耐用年数とは?

減価償却のイメージがなんとなくわかっていただけたかと思いますが、では、いったい何年で償却するのかという疑問が出てくると思います。その何年で償却するかというのが、耐用年数です。もちろん、耐用年数は法律で決まっています。

色んなものが、事細かに耐用年数が決められていますが、一例として、一般用(運送用・タクシー・レンタカー以外)の自動車の法定耐用年数を紹介します。

| 自動車の種類 | 法定耐用年数 |

|---|---|

| 小型車(総排気量が0.66リットル以下) | 4 |

| 貨物自動車(ダンプ式) | 4 |

| 貨物自動車 | 5 |

| 報道通信用 | 5 |

| その他のもの(普通自動車) | 6 |

このほかの耐用年数が気になる・知りたいという方は、税務署や、確定申告の相談コーナーで質問すると教えてくれます。今回は、自動車についてなので、割愛します。

1年の途中で購入した場合は月数按分

当然といえば当然かもしれませんが、1年の途中で自動車を取得した場合は、月数按分が必要になります。まぁ、1月に購入したものと12月に購入したものとが同じように計算されるのは、不公平なカンジがしますよね。

例えば、8月に自動車を購入した場合は、8月~12月の5ヶ月間使用したことになるので、減価償却費も5/12になります。

事業用兼プライベートの減価償却

また、自動車を事業用にもプライベート用にも使用している場合はどうなるのかというと、これも合理的な基準のもと、事業割合とプライベート割合で按分します。その基準となるものは、自動車であれば走行距離が合理的な基準になります。例えば、建物であれば床面積が合理的な基準となります。

事業用で8割、プライベート用で2割使用している場合には、減価償却費は8/10になります。

実際の計算方法

ここまでいろいろと説明してきましたが、減価償却費はこんな計算式で求めることができます。

ここでいきなり償却率という言葉が出てきましたが、償却率は耐用年数とセットで決められていますが、次の計算式で求められます。

では、実際に計算をしてみましょう。

例えば、平成25年3月10日に、新車の軽自動車を150万円で購入し、事業用:プライベート=7:3で使用している場合の減価償却費は、

月数按分:10/12

事業割合按分:7/10

1,500,000 x 0.25 x (10/12) x (7/10) = 218,750

となり、218,750円です。

ただし、平成19年3月31日以前に取得した資産の減価償却費を計算する場合は若干計算方法が異なりますので注意してください。平成19年3月31日以前に取得した資産の減価償却費の計算は次の通りです。

この旧定額法の償却率というのが厄介ですが、これも法律で決められています。こういう数字は税務署・確定申告相談コーナーで聞くのが一番手っ取り早く、間違いもありません。

中古車の減価償却

中古で車を買った場合、普通に考えて新車よりも使用できる期間は短くなりますよね。そこで、税法でも中古車の場合は耐用年数を短くすることを認めています。また、法定耐用年数を全部経過している場合と、一部経過している場合では、ちょっと計算方法が違います。

法定耐用年数を全部経過している場合

ちょっと文言が難しいですが、つまりは、法定耐用年数4年の軽自動車の場合、新車登録から4年過ぎていれば、法定耐用年数を全部経過しているということです。

この場合の中古車の耐用年数の計算方法は次のようになります。

※この計算により算出した年数に1年未満の端数があるときは、その端数を切り捨て、その年数が2年に満たない場合には2年となる。

このように計算できますが、0.8年となるので、2年に満たない場合に該当して、耐用年数は「2年」となります。

法定耐用年数を一部経過している場合

これは、新車登録から4年以内の場合です。

この場合の中古車の耐用年数の計算方法は次のようになります。

※この計算により算出した年数に1年未満の端数があるときは、その端数を切り捨て、その年数が2年に満たない場合には2年となる。

例えば、2年落ちの軽自動車(排気量0.66リットル以下)の耐用年数は、

と計算できますが、端数は切り捨てになるため、耐用年数は「2年」となります。

耐用年数が短いと、1年で経費になる金額が大きいということになります。

確定申告の書類作成はオンラインで

確定申告の書類って、難しそうですよね。でも、今はとても便利な時代になりました。無料で利用できるソフトがいくつもあります。操作感の好みは人それぞれですので、まずはいろいろ試してみるのをおススメします!

まずは、「やよいの白色申告オンライン」と「freee」の2大有名どころを使ってみるのがいいんでないでしょうか?

個人的には「freee」がおススメです

個人的なおススメは、「freee

というのも、freeeのサイトには、確定申告について1から100まで解説してあるページがあるんです!

確定申告の基礎知識

みはらが初めて確定申告したときには、たしかこのページがまだなく、他のいろいろなページを行ったり来たりしながら確定申告について、必死に調べましたw それが、今となっては、こんなに丁寧にまとめてあるページがあるなんて、すごいの一言です。

freeeは、最初の1ヶ月は無料で使えますので、確定申告が必要なときに登録して、無料期間中で書類を完成させてしまうことも可能です!

税理士に依頼したくなったら

個人事業主の方で本業が忙しすぎる、確定申告めんどくさい、つい忘れそう、そんな方は税理士にお任せするのもアリかと思います。

ただ、税理士にお願いすると高そうという印象があると思います。なんせ、知り合いに税理士とかいないですもんねwそんな時には、10,000円/月から依頼のできる税理士の紹介サイト

売り上げが1000万円以下なら、年間12万円で顧問税理士を雇うことができるんです!しかも、初回の相談は無料なので、まずはお問合せだけでもどうでしょうか?

[…] 確定申告シリーズはまだまだ続きます。今回は、車の減価償却に関することなんですが、実際に青色申告ソフトなんかに入力するときにちょっと疑問に感じる「取得価額」に関すること […]

[…] 昨日は、自動車の代金を経費として計上するために減価償却費の計算方法を紹介しましたが、これ以外にも、けっこう色んなものが経費として計上できます。納税は国民の義務ですが、 […]

[…] 5万円。そして、1BTC = 200万円のときに、0.1BTCを売却した。という設定。設備に関しては、減価償却しなきゃならんパターンのやつがありますが、その辺は今回の設定ではすっ飛ばします […]

[…] は、減価償却の償却方法について紹介します。「[み]確定申告で事業用に使う車を経費として計上するために減価償却費を計算する方法」でも触れましたが、償却方法は、定額法と定 […]